В статье будет идти речь об амортизации транспортного средства. Что это за процедура, для чего необходима, и как проводится – далее. Полная стоимость приобретенного транспортного средства сразу не списывается.

Она вычитается постепенно, в продолжение срока полезного использования. Амортизация рассчитывается как в налоговом, так и в бухгалтерском учете. Важно иметь представление о том, как правильно осуществлять амортизацию.

Общие сведения

Амортизация автомобиля проводится с целью списать его стоимость по частям, когда они износили себя. Она считается, если – организация приобрела транспортное средство или был нанят сотрудник со своим транспортом.

Во время начисления амортизации нужно следовать правилам:

| Организация самостоятельно выбирает метод | Его необходимо указать в учетной политике |

| Способ, который был выбран | Используется в течение всего периода полезного использования объекта |

| Отчисления производятся каждый месяц | В размере 1/12 от общей суммы за год |

| Начисление начинать с месяца | Который следует после того, когда транспортное средство ввели в эксплуатацию |

| Если объект полностью самортизирован | Не нужно начислять по нему амортизацию (если автомобиль используется и дальше, то он просто списывается с баланса организации) |

| Начисление отображается | По кредиту 02 |

Необходимо определить срок службы автомобилей до полного начисления амортизации.

Способов начисления несколько:

- линейный;

- уменьшаемый остаток;

- списание пропорционально объему выполненной работы;

- ускоренный метод.

Наиболее простой – линейный. Высчитывается по легкой формуле. Рассмотрим на примере — компания приобрела транспортное средство стоимостью 500 000 рублей со сроком службы 10 лет.

500 тысяч поделить на 10, выходит 50 000. то есть каждый год стоимость автомобиля снижается на 50 тысяч рублей. Данный способ имеет недостаток – он не учитывает все затраты на автомобиль, поэтому результаты могут быть неточными.

Амортизация вычисляется в таких случаях:

- если частный предприниматель или юридическое лицо подает документацию в налоговую службу;

- при оценке страховиками реальной стоимости транспортного средства;

- при использовании личного автомобиля на работе;

- во время передачи в лизинг.

Амортизационные отчисления бывают нескольких типов – физический и моральный. Первый заключается в изменении стоимости транспортного средства в течение его использования.

На него оказывают влияние механические воздействия, природные явления и другие факторы. Причиной морального износа является появление более новых технологий.

Для определения амортизации необходимо знать его километраж. Чтобы ее рассчитать, нужно знать несколько показателей:

- стоимость всех материалов, которые ушли на поддержание автомобиля в рабочем состоянии. Данные берутся за год;

- стоимость замененной жидкости;

- сведения о стоимости масла.

Для правильности расчетов можно записывать все расходы в тетрадь. В налоговом учете сумма начисленной амортизации по транспортному средству включается в косвенные расходы.

Что это такое

Амортизация автомобиля – это возмещение износа транспортного средства в денежном эквиваленте. Автомобиль имеет срок полезного использования.

Как только транспорт изнашивает себя, начисляется амортизация. В процессе ее проведения устанавливается, можно ли использовать автомобиль дальше или списать его.

Назначение процедуры

Сведения об амортизации дают возможность с максимальной точностью установить время и периодичность проведения осмотра автомобиля вне плана.

Также амортизация необходима для установления срока дальнейшего использования транспортного средства. При помощи этого процесса происходит возмещение финансов, которые были потрачены на покупку транспортного средства.

Правовая база

Начисление амортизации проводится на основании .

Амортизация легкового автомобиля зависит от его класса. Легковые модели имеют их 5 – первые 4 зависят от объема двигателя.

Классификация:

Если автомобиль 1-3 класса, то период амортизации составляет от 3 до 5 лет. У транспортных средств 4 группы – до 7 лет.

Автомобиль большого и высшего классов включены в 5 разряд, они имеют срок до 10 лет.

Для таких авто объем двигателя не важен. К 5 группе может относиться любое легковое транспортное средство – в законодательных актах критерий отнесений нет.

Сотрудники налоговой инспекции относят к этому классу автомобили с популярной маркой, высокой ценой, размерами – седан, лимузин и прочие.

В транспортных средствах отечественного производителя высший класс обозначается цифрой 5 в номере модели (она будет стоять первой).

В иномарках нет распределения по классам, поэтому при определении срока амортизации стоит полагаться на заключение от производителя.

При вычислении коэффициента амортизации берутся в учет следующие показатели:

- возраст транспортного средства;

- пробег в настоящее время;

- производитель;

- эксплуатационные условия, частота использования, климат;

- экологическая ситуация в районе использования;

- применение автомобиля – город, село или поселок.

Если транспортному средству не больше 5 лет, то формула намного проще – затраты на амортизацию будут составлять 15%-20% за год.

Грузовая машина

Когда организация приобретает транспорт и определяет его в качестве грузового, то следующий шаг – установить срок его полезного использования. При отнесении грузовика к определенной группе амортизации учитывается ряд факторов.

Классификация амортизационной группы грузовых автомобилей следующая:

Грузовым автомобильным транспортом являются грузовики, фургоны, тягачи, прицепы.

При лизинге

– популярная и востребованная процедура. Это наиболее удобная форма приобретения транспортного средства.

Амортизационные отчисления применимы только к субъектам финансово-хозяйственной деятельности, физических лиц они не касаются. Ускоренная амортизация дает возможность быстрее списать средства, заменить их новыми.

Лизинг имеет преимущества и недостатки. Первыми являются:

- минимальный ;

- уменьшение базы обложения налогами;

- возможность купить объект лизинга по окончательной цене.

При определении налоговой базы основой служит остаточная стоимость. При ускоренной амортизации она будет снижаться быстрей.

При приеме автомобиля по лизингу получатель должен установить срок полезного использования. Срок может быть прописан в договоре.

В остальных случаях организация устанавливает его самостоятельно. Амортизация начинается с момента введения автомобиля в пользование.

Срок службы

Срок службы и гарантийный период – понятия разные, не нужно их путать. Согласно законодательству, срок службы – это период, в продолжение которого изготовитель транспортного средства обязан выполнять следующее:

- обеспечивать возможность использования авто по назначению;

- отвечать за недостатки, причиненные по его вине.

Покупатель в продолжение всего срока службы имеет право рассчитывать на следующее:

- осуществление техобслуживания транспортного средства и его ремонт;

- выдвижение требований, касающихся качества работы авто;

- компенсацию вреда.

Поскольку грузовик является рабочей категорией транспорта, то срок его службы измеряется не в годах, а в километраже.

Для увеличения срока службы необходимо:

- проходить своевременно технический осмотр;

- не перегружать транспорт;

- использовать качественные смазочные материалы;

- во время производить замену масла;

- заменять свечи, фильтры и прочие материалы;

- покупать детали высокого качества;

- проходить обслуживание в специальных центрах.

Срок службы легкового транспорта зависит от условий его использования. Эксплуатационный период может длиться до 15 лет. Иномарки могут прослужить дольше, машины отечественных производителей – не боле 8 лет.

Любое транспортное средство нуждается в расходном материале, который периодически необходимо менять. От его состояние зависит и комфорт езды, и жизнь владельца транспорта.

Чем больше проедет автомобиль, тем дольше срок его службы. Все компоненты автомобиля также имеют свой срок службы. Как только они изнашиваются, их необходимо заменять.

Генератора

Генератор оказывает влияние на работу аккумулятора. Срок его службы намного меньше, чем у двигателя – около 160 000 км пробега.

Амортизаторов

На амортизатор оказывает влияние плохая дорога и быстрая езда. Как результата – деталь разрушается. В машинах отечественных производителей исправность детали может длиться в продолжение 30000 км, в иномарках – до 70000 км.

Аккумулятора

Современное транспортное средство оснащено аккумулятором. Он заряжает электрической энергией все системы автомобиля.

Как и у другой детали у аккумулятора имеется срок службы. В среднем при нормальных условиях использования срок составляет до 5 лет.

Чтобы продлить срок, необходимо выполнять следующее:

- не использовать разряженный аккумулятор;

- облегчать пуск двигателя;

- не разряжать аккумулятор во время пуска;

- проходить регулярно техобслуживание;

- отключать электрические приборы, когда автомобиль не движется.

Для охлаждения двигателя необходим радиатор. Срок его службы незначительный – не более 2 лет. Раз в год необходимо осматривать радиатор, поскольку он может износиться раньше времени.

Автошин

Износ детали зависит от характера вождения. Производители утверждают, что шины могут прослужить до 10 лет. Однако меняют их раз в 5-6 лет, бывает чаще.

Когда устанавливается срок службы покрышек, берется во внимание величина пробега транспортного средства. У легковых автомобилей он составляет 45 000 км, у грузовых – 60 000 км.

Даже самая дорогая покрышка со временем изнашивается. Водитель должен следить за уровнем износа и вовремя менять шины. Это является залогом езды без происшествий.

Таким образом, любое транспортное средство подлежит амортизации. Срок ее устанавливается либо самостоятельно, либо берутся данные из договора. Каждая деталь автомобиля имеет свой срок службы.

Для увеличения срока существует немало способов. Главное – своевременно проходить технический осмотр транспортного средства и заменять устаревшие детали новыми.

Параметр «амортизация» используется для определения степени изношенности производственной техники, оборудования или транспортных средст в. Выявленное значение имеет высокую важность при применении транспорта в служебных целях. Проведение оценки позволяет получить ключевую информацию о силе износа объекта. Также рассматриваемый параметр часто применяется страховщиками при подготовке страхового полиса. Выявленный коэффициент оказывает влияние как на стоимость самого транспорта, так и на величину страховых выплат. В данной статье мы предлагаем обсудить вопрос о том, как рассчитать амортизацию автомобиля.

Амортизация авто – это списание стоимости машины в зависимости от степени ее износа

Что такое амортизация транспортного средства

Чаще всего с вопросом амортизации транспортных средств сталкиваются руководители крупных организаций, имеющие в числе своих активов различные автомобили. Также этот вопрос волнует владельцев транспортных средств, готовящихся к продаже своего «железного коня». Многие люди, незнакомые с правилами составления расчетов, ошибочно считают, что информации о продолжительности эксплуатации и пройденном расстоянии достаточно для того, чтобы рассчитать износ основных узлов и элементов конструкции. Однако, для того чтобы получить более подробные сведения, необходимо придерживаться специальных схем, на базе которых составляются расчеты.

Основываясь на вышесказанном можно сделать вывод, что процесс амортизации является своеобразным переносом стоимости объекта на продукцию, изготовленную с помощью применения данного объекта. В большинстве случаев, коэффициент амортизации выражается в виде определенной величины денежных средств. Также данные расчеты используются для своевременного проведения ремонтных работ и технического обслуживания. На основе полученных сведений можно вычислить предполагаемую продолжительность эксплуатации объекта.

Нужно понимать, что отказ от прохождения своевременного технического осмотра может привести к возникновению поломки на момент использования технического средства.

Каждое транспортное средство, находящееся в собственности компании или обычного человека, требует сопутствующих затрат . К этой статье можно отнести издержки на проведение ремонтных работ, замену шин либо технических жидкостей. Также следует отметить, что каждый автовладелец регулярно тратит определенный объем денежных средств на приобретение топлива. Однако при составлении расчетов коэффициента амортизации, затраты на приобретение топлива не учитываются.

Многие граждане часто задают вопрос о причинах необходимости составления расчетов амортизации транспортных средств. На сегодняшний день существует три основных причины для составления подобных расчетов:

- Каждый предприниматель обязан регулярно предоставлять отчеты в налоговую службу, содержащие информацию о порядке расходования денежных средств . Учет затрат на обслуживание автотранспорта позволяет представить наиболее полную информацию.

- Коэффициент амортизации в обязательном порядке учитывается представителями страховых компаний перед оформлением страхового полиса. Проведение оценки степени износа основных узлов и элементов конструкции позволяет выявить реальную рыночную стоимость страхового объекта. Данная операция проводится не только страховщиками, но и кредитными учреждениями, а также фирмами, специализирующимися на продаже подержанных машин.

- Помимо этого, многие сотрудники мелких компаний используют личные транспортные средства в служебных целях . В такой ситуации руководству компании нужно учитывать как затраты на приобретение топлива, так и на обслуживание машины. Как правило, величина выплат варьируется от полутора до трех рублей за каждый километр.

Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС

Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС Какие автомобили подлежат амортизации

Основываясь на вышесказанном можно сделать вывод, что расчет амортизации автомобиля является одной из важных задач для тех организаций, что имеют данные объекты на своем балансе. Нужно отметить, что в случае с предпринимателями существует несколько тонкостей и нюансов, связанных с составлением расчетов. Все автомобили, записанные на балансе, можно разделить на три различных группы, различающиеся годом выпуска транспортных средств. В первую группу входят те машины, чей возраст составляет менее пяти лет. Возраст автомобилей во второй группе варьируется от пяти до семи лет. В третью группу включены транспортные средства, чей возраст достигает десяти лет.

Как правило, многие бухгалтеры составляют расчеты для тех объектов, чей возраст превышает пять лет. Для транспортных средств, относящихся к первой группе, редко составляются отдельные расчеты. Как правило, от стоимости подобного автомобиля отнимается сумма в размере десяти процентов, которая и является величиной амортизационных расходов. При составлении расчетов очень важно учитывать дополнительное техническое оснащение автомобиля. В некоторых случаях, человек, составляющий расчеты, должен учитывать даже такой параметр, как скорость, которую может развивать конкретный транспорт. Распределить весь автопарк, записанный на балансе компании, на отдельные группы нужно до момента составления расчетов для налоговой инспекции. Величина амортизационных затрат должна быть в обязательном порядке отражена в налоговой декларации.

Основные способы расчета износа на авто

При составлении расчетов, бухгалтер может использовать одну из четырех основных методик. Каждый из этих способов относится к одной из двух категорий: нелинейный и линейный способ составления расчетов. Каждая компания имеет законное право самостоятельно выбрать наиболее подходящую методику составления расчетов. Как правило, в отношении грузовых автомобилей и другого транспорта, использующегося в производственном цикле, применяется методика списания стоимости в соответствии с объемом произведенных товаров либо оказанных услуг. В отношении автомобилей, что не участвуют в производственном цикле, используются другие методы составления вычислений. Ниже мы предлагаем подробно рассмотреть, каждый из трех оставшихся способов.

Линейный метод

Ключевой особенностью этого метода является то, что размер транспортных расходов, начисленных за износ на протяжении конкретного отрезка времени, рассчитывается с учетом начальной (восстановительной) стоимости данного объекта. Для того чтобы вычислить коэффициент амортизации машины этим способом, нужно разделить вышеуказанное значение на продолжительность эксплуатационного срока. Как правило, такие сроки считаются в месяцах. Полученный результат должен быть умножен на сто процентов. По окончании составления расчетов можно получить информацию об объеме годового износа объекта. Для того чтобы узнать сумму финансовых ресурсов, потраченных за один месяц, нужно разделить полученный результат на двенадцать.

Как показывает практика, данная методика является одной из самых популярных, благодаря простоте составления расчетов. Начинать учет износа объекта необходимо со следующего месяца после приобретения транспортного средства и ввода в эксплуатацию. Этот шаг позволяет списывать денежные средства в одинаковом размере на протяжении всего эксплуатационного периода.

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей По уменьшаемому остатку

Эта методика является одним из самых ускоренных методов списывания движимой собственности. Как правило, этот метод применяется только в первые несколько лет эксплуатации автотранспорта. Эффективность данного подхода объясняется тем, что в первые годы использования авто, производительность объекта значительно выше. Это означает, что быстрая амортизация транспортного средства является более целесообразным способом списания расходов.

Для того чтобы использовать этот метод составления вычислений, необходимо получить информацию о следующих параметрах:

- изначальная цена объекта;

- остаточная стоимость;

- эксплуатационный срок.

Для того чтобы составить вычисления износа объекта при помощи рассматриваемой методики, нужно остаточную стоимость (на начало отчетного периода) помножить на норму износа. Полученное значение следует помножить с коэффициентом форсирования. Здесь следует выделить тот факт, что каждая организация имеет право самостоятельно устанавливать величину этого параметра. Полученный результат следует умножить на 100 процентов.

Отчисление по сумме лет полезного использования

Срок амортизации легкового автомобиля можно рассчитать на основе полезного эксплуатационного срока. Данный метод, как и вышеуказанный вариант, является ускоренным способом составления расчетов. В первый год эксплуатации приобретенного автомобиля, предприятию нужно списывать крупные суммы денежных средств. Однако по мере старения транспорта, размер амортизационных затрат будет постепенно снижаться.

При составлении вычислений по данной методике учитывается начальная стоимость автомобиля. Полученное значение нужно умножить на норму амортизации, установленную в конкретной компании. В случае с данной методикой, норма амортизации рассчитывается на каждый год, а её величина тесно взаимосвязана со сроком полезного использования объекта.

Существующие нюансы при исчислении амортизации

Для того чтобы составить максимально корректные вычисления, нужно получить информацию об основных технических характеристиках автомобиля. Д ля этой цели бухгалтеры используют специализированные справочные издания. Такие справочники содержат в себе информацию о марке и балансовой стоимости автомобиля.

Показатель, полученный из справочного издания, нужно разделить на величину эксплуатационного срока (в месяцах). Данные действия позволят получить сведения об объеме стоимости естественного износа объекта на протяжении одного месяца.

Важно отметить, что при составлении расчетов не учитывается цена ГСМ и издержки на проведение мелких ремонтных работ.

Амортизационные траты фиксируются и в бухучете, и в налоговом учете

Амортизационные траты фиксируются и в бухучете, и в налоговом учете Примеры расчета износа автомобилей

В интернете можно найти множество специализированных сервисов, позволяющих рассчитать степень износа транспортного средства. Для того чтобы получить необходимые сведения, нужно просто найти подобный ресурс и заполнить специальную форму. Важно учитывать, что полученный результат является приблизительным значением, и может не отражать полную картину.

Для того чтобы получить более детальную информацию, следует заняться расчетами самостоятельно, зафиксировав все издержки, связанные с использованием автомобиля. К этой статье расходов можно отнести стоимость запасных частей, ремонтных работ, резины и топлива. Помимо этого, в обязательном порядке учитываются расходы на проведение технического осмотра.

Давайте рассмотрим порядок составления расчетов величины амортизационных расходов на примере организации, купившей автомобиль двадцать первого марта две тысячи четырнадцатого года. Стоимость приобретенного транспорта составляет четыреста тысяч рублей. Срок полезной эксплуатации автомобиля равняется пяти годам. Для начала нужно сложить сумму количества лет эксплуатации транспорта: «1 + 2 + 3 + 4 + 5 = 15». Здесь важно отметить, что в бухгалтерском балансе расчет амортизации объекта отражается в финансовом эквиваленте.

Для того чтобы выявить величину амортизационных расходов во время первого года эксплуатации, необходимо разделить 5 (первый год эксплуатации) на 15 (общая сумма количества лет эксплуатации). Полученный результат нужно умножить на стоимость автомобиля: «5 / 15 * 400 000 = 133 333 рублей». Для того чтобы узнать величину месячных расходов, полученный результат нужно разделить на двенадцать. На второй год эксплуатации порядок расчетов немного изменяется. Вместо цифры пять, используется четыре (второй год эксплуатации).

Произведя простые арифметические действия можно узнать, что на второй год эксплуатации сумма амортизационных расходов составит 106 666 рублей. Аналогично этому методу, составляются расчеты на все последующие года, единственное что изменяется – показатель, отражающий конкретный год использования автотранспорта.

Здесь нужно отметить, что при составлении расчетов для налоговой, указывается единая величина амортизационных расходов. Для составления вычислений необходимо разделить начальную стоимость автомобиля (400 000 рублей) на общий срок эксплуатации (5 лет).

Для того чтобы лучше понимать, как посчитать амортизацию автомобиля, предлагаем рассмотреть еще один практический пример. Цена служебного автомобиля, купленного компанией в две тысячи четырнадцатом году, составила двести тысяч рублей. За следующие несколько лет автомобиль проехал около девяносто тысяч километров. Износ движимого объекта составляет восемнадцать процентов. Для того чтобы вычислить размер естественного износа транспорта, следует умножить первоначальную цену на уровень износа: «200 000 * 18 = 36 000».

Для того чтобы вычислить остаточную стоимость, нужно от первоначальной цены отнять величину естественного износа: «200 000 – 36 000 = 164 000». На основе этих данных можно составить вычисление размера издержек на каждый километр пробега транспорта. Чтобы получить эту информацию нужно разделить величину естественного износа на первоначальную цену объекта: «36 000 / 200 000 = 0,18».

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС Выводы (+ видео)

Каждая организация имеет право самостоятельно выбирать один из вышеперечисленных методов составления вычислений величины расходов, связанных с естественным износом транспортных средств. При составлении подобных расчетов очень важно учитывать все показатели, отвечающие за работу данного объекта.

Амортизация разного автотранспорта, стоимости и состояния не начисляется по единой схеме в документах налогового и бухгалтерского учета. Поэтому нужно разобраться в этом вопросе более детально. В данной статье будет рассмотрена амортизация автомобиля / машины и ее нормы.

Особенности амортизации различных типов автотехники

Автотранспорт, как и вся другая техника со временем изнашивается и все чаще требует ремонта. Поэтому предпринимателю важно точно рассчитать ежегодный, ежемесячный и ежечасный износ автотехники, чтобы оценить стоимость своих услуг наиболее правильно. Необходимо знать эти данные и при продаже транспортного средства. Разновидности транспорта имеют свои особенности при расчете амортизации:

| Легковой автомобиль | Необходимо знать год выпуска, пробег, срок гарантии производителя от сквозной коррозии |

| Грузовой транспорт | Учитывается базовая стоимость, время полезного функционирования, из которого высчитывается норма износа |

| Автобус | Необходимо узнать время полезного использования исходя из модели автобуса |

| Трактора | Учитывается начальная цена техники, срок полезного применения, период службы |

| Строительная спецтехника | Учитывается начальная цена с учетом всех комплектующих, но без учета стоимости шин – их амортизация высчитывается отдельно, срок ожидаемой службы |

Амортизация автомобиля / машины: норма амортизации

Эта величина зависит от класса техники:

Срок полезной службы транспорта

Показатель зависит от разновидности транспортного средства. Всего видов транспорта, подлежащего амортизации – 10. К автотранспорту относятся четыре категории:

| Группа | Полезный срок | Относящийся к категории транспорт |

| 3 | 3–5 лет | Мототехника Легковые авто Грузовой транспорт до 0,5 т |

| 4 | 5–7 лет | Спецавтомобили для лиц с ограниченными возможностями Грузовой транспорт, фургоны, тягачи, самосвалы Автобусы малого класса (до 7,5 м) Автоцистерны Лесозаготовительный транспорт Прицепы для транспорта, грузоподъемностью менее восьми тонн |

| 5 | 7–10 лет | Легковые авто с двигателем более 3,5 л Грузовики 5–15 тонн Пассажирский транспорт длиной до 12 м Спецавтомобили Троллейбусы |

| 6 | 10–15 лет | Техника с грузоподъемностью до 15 т Автобусы суперкласса длиной от 16,5 м |

Важно! Полезный срок считается с пометкой «включительно». Если он составляет 5–7 лет, то седьмой год использования учитывается полностью.

Порядок исчисления амортизации

Важно придерживаться следующих правил:

- Начисление проводится каждый месяц, с того дня, когда техника начала эксплуатироваться.

- Прекращается процесс исчисления первого числа месяца, когда транспорт был списан или амортизирован.

- Если транспорт амортизирован, то его ОС равно нулю и не отображается в балансе.

Способы расчета в бухгалтерском учете

Здесь используют четыре метода:

- Линейный.

- Списания стоимости согласно объему выпущенной продукции.

- Не линейный.

- Метод уменьшаемого остатка.

Выбрав один из вариантов, нужно придерживаться расчета по нему на протяжении срока службы определенной единицы автотехники.

Важно! Второй способ нельзя употреблять в отношении транспорта.

Линейный метод исчисления

Сначала нужно узнать норму амортизации:

- N = 1: S х 100% (N – норма эксплуатации, S (в месяцах) – срок полезной работы).

После этого нужно умножить полученную величину на первоначальную цену автотранспорта. Пример расчета . ООО «Автотранспорт» приобрело грузовую «Газель» за 758 тыс. руб. Регистрация транспортной единицы в ГАИ обошлась 758 руб. Для бухучета цена в итоге составит 758 758 руб., а для налоговых документов осталась на уровне 758 000 руб. Время полезной работы «Газели» грузоподъемностью до 0,5 тонн составляет 5 лет (60 мес.). Норма амортизации авто: 1: 60 х 100% = 1,7%.

Отсюда отражение в бухгалтерских документах: 758 758 х 1,7% = 12 899 руб., и в налоговом учете: 758 000 х 1,7% = 12 886 руб. – величина амортизации купленной «Газели»/месяц. Проводка:

- Дт 26 Кт02 –12 899 руб.

Нелинейный способ расчета

Величина нормы считается по формуле:

- N = 2: S х 100% (N – норма амортизации, 2 – коэффициент ускорения, S (в месяцах) – срок полезной работы).

Алгоритм исчисления аналогичен предыдущему варианту, только амортизация считается не из величины базовой цены, по которой было куплено средство, а опираясь на итоговую стоимость, устанавливаемую в начале отчетного периода.

Важно! Нелинейный способ не действителен в отношении легковых машин и прочего транспорта с рекомендуемым сроком работы до трех лет.

Вычисление по уменьшаемому остатку

Это ускоренная амортизация. Первые годы размер списания начальной цены начисляются более масштабными темпами, чем в дальнейшие. Самая первая цифра – годовые отчисления. Она соответствует итоговой стоимости машины на начало учетного года. Месячная сумма соответствует 1/12 ее части. Для формулы применяется коэффициент ускорения. Пример.

ООО «Автоуслуги» приобрело автобус ГАЗ-«Круиз» для междугородних перевозок за 2 550 000 руб., и уплатило за регистрацию транспорта 5 000 руб. Срок службы автобуса ограничен 8 годами. Общество решило вычислять амортизацию нового автобуса по уменьшаемому остатку. Норма отчислений: 2: 8 х 100% = 25% ежегодно. Расчет:

| Год | Расчет | Ежегодная амортизация |

| 1 | 2 555 000 х 25% | 638 750 |

| 2 | (2 555 000 – 638 750) х 25% | 479 062, 5 |

| 3 | (2 555 000 – 638 750 – 479 062, 5) х 25% | 359 296 |

| 4 | (2 555 000 – ….– 359 296) х 25% | 269 472 |

| 5 | (2 555 000 –….– 269 472) х 25% | 201 933 |

| 6 | (2 555 000 –…. – 201 933) х 25% | 151 621 |

| 7 | (2 555 000 –….– 151 621) х 25% | 113 716 |

| 8 | (2 555 000 –….– 113 716) | 85 287 |

| Итого | 2 299 137,5 |

Путем такого расчета начальная стоимость не будет полностью списанной (2 555 000 – 2 299 137,5 = 255 862,5). Министерство финансов разрешает отнести эту сумму к расходам последнего месяца пользования автобусом.

Применение коэффициентов

Повышающий k (не выше 2) допускается использовать при использовании транспорта в агрессивных средах: токсичная пожаро-, взрывоопасная или иная обстановка. k=3 используется при:

- лизинге;

- эксплуатации транспортных средств в научной деятельности;

- работе техники, занятой в добыче углеводородных ископаемых на новом морском месторождении.

Для исчисления амортизации легкового транспорта (600 тыс. руб.) и микроавтобусов (800 тыс. руб.) применяется понижающий k – 0,5 (ст.259 НК РФ).

Важно! При работе транспорта третьей амортизационной категории этот коэффициент не применим.

Амортизация дорогого авто

Как следует из предыдущего пункта, амортизировать дорогостоящий автомобиль следует по специальной величине коэффициента – 0,5, отчего стоимость его приобретения будет списываться в 2 раза дольше. Такие нормы коэффициента действительны только для налоговой документации. Для бухгалтерской отчетности это не является обязанностью. До 2008 года дорогими считались авто от 300 тыс. руб. и автобусы от 400 тыс. руб. Если стоимость техники сегодня не превышает 600 тыс. и 800 тыс., ее владельцы должны считать амортизацию по k=0,5.

Налоговый учет

Проводки и их особенности

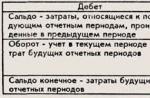

Для общего представления о процессе применяется счет 02 «Амортизация основных средств». Начисленная величина упоминается по Кт 02 в корреспонденции со счетами, учитывающими траты на производство. Если имущество сдается в аренду, то проводка такова:

- Дт 91 Кт 02.

При списании настоящая амортизационная сумма уходит со счета 02 в счет 01 «Основные средства» (субсчет «Выбытие»). Начисление амортизации:

- Дт 20, 23, 25, 26, 29, 44 Кт 44

Проводку проводят раз в месяц на основании расчетной ведомости.

Реконструированный или модернизированный транспорт

При обновлении транспорта время его полезного действия увеличивается. Но предприятие не правомочно делать его больше времени полезного пользования для автотранспорта соответствующей амортизационной категории. Если по итогам реконструкции цена автомобиля увеличилась, то амортизация делается по новой цене с учетом итоговой стоимости.

Амортизация автомобиля, бывшего в ремонте

Время нахождения транспорта в ремонтной мастерской не учитывается при исчислении амортизации, так как он в этот момент не используется по назначению. Если ремонт был не долгосрочным, в пределах нескольких дней, то вывод авто из эксплуатации не обязателен. Растраты, которые повлек за собой ремонт автомобиля, прибавляются как при модернизации к остаточной стоимости машины.

Амортизация при расконсервации транспорта

Если использование автомобиля было по какой-либо причине законсервировано на время до трех месяцев, то весь этот срок он не может амортизироваться. После расконсервации процесс исчисления амортизирующих сумм продолжается как обычно.

Важно! Срок эксплуатации авто увеличивается на продолжительность срока консервации.

Лизинг и его особенности

Для автомобилей, находящихся в аренде, применяется ускоренная амортизация – ее норма умножается на повышенный коэффициент от 1 до 3. Допустимо выбирать целые значения или дробные, например: 1,65, 2,35. Плюсами такого метода являются:

- уменьшение налога на доход на время финансовой аренды;

- уменьшение имущественного налога на объект лизинга;

- возможность выкупа авто после завершения договорного срока по наименьшей итоговой стоимости.

Порядок амортизации при выбытии

При выбытии автомобиля из собственности осуществляются следующие операции:

- Расчет остатка его стоимости = Начальная цена – начисленная амортизация.

- Списание величин амортизации: Дт 02 Кт 01.

- Списание остатка стоимости: Дт 91–2 Кт 01.

Операции при ликвидации транспорта

Если по причине износа автомобиля организация решила его ликвидировать, то действия бухгалтера напоминают прошлый алгоритм:

- Списание первоначальной цены: Дт 01 Кт 01.

- Уход начисленной амортизации: Дт 02 Кт 01.

- Уход остаточной стоимости: Дт 91–2 Кт 01.

Амортизация при налоговых режимах

При применении спецрежимов налогообложения могут появиться следующие особенности:

| УСН | ЕНВД | ЕСХН |

| При «доходы-расходы» в убыток вводится выплаченная стоимость транспорта, пущенного в эксплуатацию. Цена ОС уходит в расходы в продолжение текущего года. В последнем квартале списание происходит единовременно | При закупке основного средства НДС уходит через амортизацию. При его дальнейшей продаже НДС «вмененщику» придется уплатить. | Амортизационные суммы на возмещение цены ОС подлежат учету. А траты на модернизацию не подлежат обязательному отражению в документах |

Расчет износа по ОСАГО

Ущерб при наступлении страхового случая возмещается исходя из степени износа авто в этот момент. Независимая экспертиза высчитывает его по формуле:

- Иа = 100 × (1-e^(-(4 х В)/(20+4 х Г)), где

- Иа – износ авто;

- В – возраст транспортного средства;

- Е – натуральный логарифм;

- Г – гарантия изготовителя.

Постановка на учет ГИБДД

Ввод авто в эксплуатацию до дня его постановления на учет в дорожной инспекции запрещен. Амортизация на неэксплуатируемое средство начисляться тоже не может. Но считается, что на налоговый учет можно поставить автосредство не получив регистрации дорожной полиции, так как на пригодность авто к использованию документ о регистрации никак не влияет.

Распространенные ошибки, касающиеся амортизации

Самые распространенные ошибки:

- Учет автосредства в составе ОС только со дня ввода в пользование, а не со дня приобретения;

- Неправильно установленная начальная цена;

- Неверное определение срока применения и амортизационной категории;

- Нарушение правил учета расходов на обновление автотехники.

Амортизация автомобиля: актуальные вопросы

Вопрос №1: Какова продолжительность полезной службы пассажирской «Газели»?

Ответ: Транспорт принадлежит к амортизационному типу №4, срок эксплуатации составляет 5–7 лет.

Вопрос №2: Может ли наша фирма применять метод уменьшаемой остаточной суммы для налогового и бухучета при исчислении амортизации автобуса?

Ответ: Нет, в налоговых документах нельзя применять этот способ.

Вопрос №3: Какие требуются документы для расчета амортизационных сумм?

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Звонок в один клик

Автомобиль уже давно не роскошь. Потребности в этом средстве передвижения возникают практически у каждой организации. Одним необходим грузовик для доставки продукции покупателям или в магазины со склада. Другим – микроавтобус для сотрудников. Третьих устроит подержанная легковушка для курьера. Ну а кому-то нужен дорогой автомобиль представительского класса для директора. Ситуаций, когда без железного коня никак не обойтись, множество. Поэтому все больше организаций решает купить автомобиль. Как известно, его стоимость будет списываться на расходы постепенно через амортизацию. Наша статья поможет правильно ее рассчитать.

Автомобиль на балансе доставляет немало хлопот бухгалтеру. Причем проблемы связаны не только с учетом эксплуатационных расходов. Сложности возникают и при начислении амортизации.

Например, перед бухгалтером практически каждого предприятия, купившего автомобиль, встает дилемма: можно амортизировать автомобиль до его регистрации в ГИБДД или нет?

Другая проблема – определение срока службы машины. Особенно если речь идет о подержанном автомобиле.

Ну и, конечно, особого внимания заслуживает вопрос о применении специальных коэффициентов. В частности, при амортизации дорогих микроавтобусов и автомобилей.

Амортизация и регистрация в ГИБДД

Итак, компания купила автомобиль. Обязательно ли дожидаться регистрации машины в ГИБДД, чтобы начать ее амортизировать?

Требования закона…

Сразу скажем, что прямой зависимости между регистрацией и амортизацией не содержит ни налоговое, ни бухгалтерское законодательство.

Для целей главы 25 НК РФ амортизацию по основным средствам нужно начислять «с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию» (п. 2 ст. 259 НК РФ).

Правда, в пункте 8 статьи 258 НК РФ сказано, что основные средства, права на которые требуют госрегистрации, включаются в состав той или иной амортизационной группы только после подачи документов на регистрацию. Многие фирмы-автовладельцы ошибочно считают, что в этой норме содержится запрет на амортизацию транспорта до его регистрации в ГИБДД. Надо сказать, что подобные разъяснения некогда давали и налоговики. Например, в письмах УФНС России по г. Москве от 12 мая 2004 г. № 26-12/32341 и от 20 декабря 2002 г. № 26-12/63114. Более свежих разъяснений налогового ведомства нет. А вот финансисты недавно высказались на этот счет.

Так, по мнению Минфина России, положения пункта 8 статьи 258 НК РФ вовсе не относятся к регистрации автомобиля в ГИБДД. Ведь она не является регистрацией прав на транспортное средство. Фактически это просто постановка автомобиля на учет. То есть начинать амортизировать автомобили нужно в общеустановленном порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию (письмо Минфина России от 20 ноября 2007 г. № 03-03-06/1/816).

Регистрация автомобиля в ГИБДД не является регистрацией прав на транспортное средство. А значит, начинать амортизировать автомобили, по мнению финансистов, нужно в общеустановленном порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию

Заметим, что точно такой же позиции придерживаются и судьи (см., например, постановления ФАС Северо-Западного округа от 25 декабря 2006 г. № А05-5787/2006-18, ФАС Западно-Сибирского округа от 23 марта 2005 г. № Ф04-1621/2005 (9589-А27-23)).

Что же касается бухучета, то здесь основное средство амортизируют «с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету» (п. 21 ПБУ 6/01, утвержденного приказом Минфина России от 30 марта 2001 г. № 26н). Критерии отнесения активов к числу основных средств приведены в пункте 4 ПБУ 6/01. В частности, необходимо, чтобы объект был предназначен для использования в производстве. Факт же ввода в эксплуатацию не имеет никакого значения. Как пояснил Минфин России в письме от 18 апреля 2007 г. № 03-05-06-01/33, объект нужно принимать к учету в качестве основного средства, как только он «приведен в состояние, пригодное для использования». Что же касается регистрации в ГИБДД, то в пункте 4 ПБУ 6/01 она не упоминается.

…и здравый смысл

Получается, для того чтобы ответить на вопрос, можно ли в бухгалтерском и налоговом учете амортизировать автомобиль, не зарегистрированный в ГИБДД, нужно решить, является ли такое транспортное средство пригодным для использования и можно ли его вводить в эксплуатацию. На этот счет есть две точки зрения.

В пункте 3 статьи 15 Федерального закона от 10 декабря 1995 г. № 196-ФЗ «О безопасности дорожного движения» о регистрации в ГИБДД говорится как о допуске автомобиля к участию в дорожном движении. На основании этого налоговики довольно часто заключают, что до момента постановки на учет в ГИБДД еще рано говорить о вводе автомобиля в эксплуатацию и пригодности его к использованию, а следовательно, и о начислении амортизации. Зачастую такой же позиции предпочитают придерживаться и организации.

Регистрация в ГИБДД – это допуск автомобиля к участию в дорожном движении. Поэтому налоговики считают, что до момента регистрации говорить о вводе автомобиля в эксплуатацию преждевременно

Однако, на наш взгляд, это неверно. Во-первых, на регистрацию автомобиля отводится пять дней с момента покупки или же время, в течение которого действует знак «Транзит» (п. 3 постановления Правительства РФ от 12 августа 1994 г. № 938). Его выдают на срок от пяти до 20 дней в случае, когда машину необходимо перегнать к месту регистрации. То есть, по меньшей мере, в течение первых пяти дней после приобретения компания с полным правом может эксплуатировать автомобиль. Во-вторых, даже если компания и нарушит сроки, то использование незарегистрированного транспортного средства будет исключительно административным нарушением. Никаких налоговых последствий у него быть не должно. Ну а в-третьих, пригодность автомобиля к использованию, по нашему мнению, определяется его техническими данными, а не фактом постановки на учет в ГИБДД. В связи с этим хотелось бы обратить внимание на постановление ФАС Северо-Кавказского округа от 29 мая 2007 г. № Ф08-1969/07-1099А, где судьи указали, что «ввод в эксплуатацию автомобиля не зависит от регистрации транспортного средства».

Пример 1

ООО «Сатурн» купило в марте 2008 года легковой автомобиль за 236 000 рублей (в том числе НДС – 36 000 рублей). На учет в ГИБДД он был поставлен только в апреле. При этом были перечислены регистрационные пошлины в размере 500 рублей.

ООО «Сатурн» ввело в эксплуатацию автомобиль в марте, не дожидаясь регистрации. Ежемесячная норма амортизации для целей бухгалтерского и налогового учета составила 2 процента.

Бухгалтер ООО «Сатурн» сделал следующие проводки.

В марте 2008 года:

ДЕБЕТ 08 КРЕДИТ 60

– 200 000 руб. (236 000 – 36 000) – отражены расходы на приобретение автомобиля;

ДЕБЕТ 19 КРЕДИТ 60

– 36 000 руб. – учтен НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 36 000 руб. – принят к вычету НДС;

ДЕБЕТ 01 КРЕДИТ 08

– 200 000 руб. – автомобиль включен в состав основных средств.

В апреле 2008 года:

ДЕБЕТ 68 субсчет «Расчеты по госпошлине» КРЕДИТ 51

– 500 руб. – перечислены пошлины за регистрацию автомобиля в ГИБДД;

ДЕБЕТ 26 КРЕДИТ 68 субсчет «Расчеты по госпошлине»

– 500 руб. – учтены пошлины.

Ежемесячно, начиная с апреля 2008 года:

ДЕБЕТ 26 КРЕДИТ 02

– 4000 руб. (200 000 руб. Х 2%) – начислена амортизация.

В налоговом учете в апреле 2008 года (месяце, следующем за месяцем ввода автомобиля в эксплуатацию) ООО «Сатурн» включило в состав прочих затрат 10-процентную амортизационную премию в сумме 20 000 руб. (200 000 руб. Х 10%).

Также фирма отнесла на расходы амортизационные отчисления в размере 3600 руб. ((200 000 руб. – 20 000 руб.) Х 2%). Эту же сумму (3600 рублей) организация будет ежемесячно включать в состав затрат в течение периода амортизации автомобиля.

Регистрационные пошлины для целей расчета налога на прибыль компания списала как прочие расходы (подп. 1 п. 1 ст. 264 НК РФ).

Определяем срок эксплуатации

Период, в течение которого фирма будет через амортизационные отчисления списывать стоимость автомобиля, определяется сроком его полезного использования. Этот срок как в бухгалтерском, так и в налоговом учете компании устанавливают самостоятельно. Причем для целей главы 25 НК РФ фирмы обязаны руководствоваться Классификацией основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Этот же документ можно взять за основу и в бухучете.

В зависимости от технических характеристик автомобили (легковые и грузовые) и автобусы в соответствии с Классификацией относятся к третьей, четвертой или пятой группе. То есть срок их полезного использования может варьироваться от трех до пяти лет, от пяти до семи лет или же от семи до десяти лет.

Так, например, легковые автомобили высшего и большого класса относятся к пятой амортизационной группе. А значит, организации могут установить для них срок службы в пределах от 85 до 120 месяцев. Все же остальные легковые автомобили (кроме машин малого класса для инвалидов, которые относятся к четвертой группе) попадают в третью амортизационную группу. А значит, их стоимость может быть полностью списана в течение 37–60 месяцев. К третьей амортизационной группе относятся и микроавтобусы.

Если компания приобрела подержанный автомобиль, то срок полезного использования, определенный по Классификации, она может уменьшить на число месяцев эксплуатации машины прежними владельцами (п. 12 ст. 259 НК РФ). Но лишь при условии документального подтверждения времени службы у бывших собственников.

Срок полезного использования подержанного автомобиля можно определить с учетом времени службы у предыдущих владельцев. Период, в течение которого автомобиль эксплуатировали до вас, можно узнать из паспорта транспортного средства

Если прежним хозяином была фирма, узнать, сколько месяцев автомобиль работал на ее благо, можно из акта приема-передачи основного средства (форма № ОС-1). Такие данные должны быть приведены и в инвентарной карточке (форма № ОС-6). А значит, ее заверенная копия вполне может служить документальным подтверждением. Кроме того, по мнению финансистов, срок, в течение которого автомобиль эксплуатировали до вас, можно определить по данным паспорта транспортного средства (письмо Минфина России от 3 августа 2005 г. № 03-03-04/1/142). Эти разъяснения особенно актуальны по отношению к автомобилям, в числе собственников которых были физические лица.

Однако часто фактическое время службы подержанного автомобиля оказывается равным максимальному сроку полезного использования, предусмотренному в Классификации для той амортизационной группы, к которой относится машина. Или даже превышающим его. Как сказано в пункте 12 статьи 259 НК РФ, в таком случае новый собственник автомобиля может определять срок полезного использования самостоятельно «с учетом требований техники безопасности и других факторов».

Пример 2

ООО «Юпитер» купило у ЗАО «Луна» легковой автомобиль среднего класса с рабочим объемом двигателя 2 литра. Такие транспортные средства (код по ОКОФ – 15 3410120) относятся к третьей амортизационной группе (срок полезного использования – от трех до пяти лет).

Из акта приема-передачи (форма № ОС-1) следует, что ЗАО «Луна» использовало автомобиль в течение трех лет и десяти месяцев. Организация получила его в качестве вклада в уставный капитал от учредителя – физического лица. Из паспорта транспортного средства видно, что общее время эксплуатации автомобиля составляет пять лет и семь месяцев. То есть оно превышает максимальный срок полезного использования, предусмотренный для основных средств, включаемых в третью амортизационную группу.

Учитывая техническое состояние автомобиля, ООО «Юпитер» решило установить срок полезного использования равным 24 месяцам.

Может ли этот срок полезного использования подержанной машины быть меньше года? На наш взгляд, да. Если компания решит, что пользоваться автомобилем она сможет меньше 12 месяцев, его стоимость можно будет списать единовременно, а не погашать через амортизацию. Правда, не исключено, что при проверке налоговики не согласятся с таким подходом. Особенно если окажется, что на деле фирма пользовалась этим транспортным средством больше года. Например, в письме УФНС России по г. Москве от 18 августа 2004 г. № 26-12/54016 фискалы настаивали на том, что срок полезного использования изношенного автомобиля меньше года быть не может.

Дорогое авто

Если фирма приобрела дорогой легковой автомобиль или микроавтобус, она должна амортизировать их с применением специального понижающего коэффициента. Основную норму амортизации, которая рассчитана исходя из срока службы машины, определенного по Классификации, нужно умножать на 0,5. То есть фактически компания будет списывать стоимость покупки вдвое дольше. Ведь в результате применения коэффициента уменьшится сумма ежемесячных амортизационных отчислений.

Важно помнить, что такой порядок действует только в налоговом учете. ПБУ 6/01 использование каких-либо понижающих коэффициентов не предусмотрено.

Применение коэффициента 0,5 – не право, а обязанность фирмы – владельца легкового автомобиля, первоначальная стоимость которого превышает 600 000 рублей, или же микроавтобуса, стоящего более 800 000 рублей (п. 9 ст. 259 НК РФ). Заметим, что до 2008 года понижающий коэффициент следовало применять к автомобилям дороже 300 000 рублей и микроавтобусам стоимостью свыше 400 000 рублей.

В связи с повышением лимитов у всех владельцев дорогого транспорта возник закономерный вопрос: можно ли прекратить применять коэффициент 0,5, если первоначальная стоимость автомобиля (микроавтобуса) меньше новых значений? Финансисты ответили на этот вопрос отрицательно. В письме от 18 января 2008 г. № 03-03-06/1/11 Минфин России аргументировал свою позицию тем, что «выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации».

Финансисты считают, что организация должна продолжать амортизировать с понижающим коэффициентом легковые автомобили и микроавтобусы, которые до 2008 года считались дорогостоящими. Даже если теперь их первоначальная стоимость не превышает новых лимитов

Действительно, пункт 3 статьи 259 НК РФ такой запрет содержит. Только вот какое отношение понижающий коэффициент имеет к методу амортизации?

В налоговом учете компании могут начислять амортизацию одним из двух способов: линейным или нелинейным. Каждый метод предусматривает свою формулу для расчета основной нормы амортизации. Именно ее владельцы дорогих машин должны умножать на 0,5. Если же фирма перестанет применять понижающий коэффициент, то метод амортизации все равно останется прежним (как, впрочем, и основная норма). То есть требование, установленное пунктом 3 статьи 259 НК РФ, никоим образом не нарушится. А значит, компании, по нашему мнению, имеют полное право с января 2008 года не учитывать коэффициент 0,5 при амортизации легковых автомобилей стоимостью от 300 000 до 600 000 рублей и микроавтобусов стоимостью от 400 000 до 800 000 рублей.

Упомянутое письмо Минфина России – ответ на частный запрос. Фирмы не обязаны руководствоваться этими разъяснениями. Однако не исключено, что их возьмут на вооружение налоговики. В таком случае компаниям, которые отказались от применения понижающего коэффициента, по всей видимости, придется отстаивать свою позицию в суде.

Автотранспортное средство, как и любое другое оборудование, по истечении определенного времени эксплуатации в связи с износом, требует ремонта. А денежные средства, потраченные на поддержание и ремонт какого либо оборудования или транспорта, будут являться амортизацией оборудования (автомашины). Если автомобиль или другая техника находится на учете, у какой либо организации, то денежная сумма амортизации включается в расходную часть предприятия.

Методики начисления амортизационного износа авто

Для расчета транспортного износа, в бухгалтерском деле используют четыре метода. Эти четыре методики делятся на линейный и нелинейные. Предприятие лично выбирает для себя более подходящий способ, и пользуется им, чтобы считать списания износа.

Начисления автомобильной амортизационной части можно рассчитать следующими вариантами:

- линейный вариант;

- вариант уменьшаемого остатка;

- вариант отчисления цены, по сумме чисел лет срока полезного потребления;

- вариант списания цены соответственно размеру продукции или услуг.

Линейная методика расчета транспортного износа заключается в том, что финансы которые начисляются за износ в течении одного месяца, рассчитываются умножением начальной или восстановительной цены амортизации, конкретной для данной собственности.

Чтобы рассчитать норму амортизации линейным способом нужно знать число месяцев полезного потребления транспорта. После чего необходимо единицу разделить на период полезного применения (считается в месяцах) и умножить на сто процентов. Полученная цифра является годовой, для расчета месячных отчислений необходимо данную величину разделить на 12.

Чтобы рассчитать норму амортизации линейным способом нужно знать число месяцев полезного потребления транспорта. После чего необходимо единицу разделить на период полезного применения (считается в месяцах) и умножить на сто процентов. Полученная цифра является годовой, для расчета месячных отчислений необходимо данную величину разделить на 12.

Такой способ расчета является самым распространенным из-за его простоты. Начисления транспортного износа необходимо начинать с 1-ой даты месяца, который является последующим после месяца введения автомобиля в использование. А списываются данные износы одинаковыми объемами в течение всего срока потребления.

Методика уменьшаемого остатка

Самым ускоренным способом амортизации техники является методика уменьшаемого остатка, которая в начальные годы полезной эксплуатации может намного быстрее списывать движимую собственность. Это можно объяснить тем, что в начальном периоде производительность нового транспортного средства выше и со временем уменьшается в связи с его старением. Поэтому целесообразным является амортизировать автомобиль наиболее быстро в первые годы его нужного использования.

Для расчета данного способа расчета амортизации необходимы знания следующих характеристик:

- первоначальная стоимость активов;

- остаточная цена;

- срок полезной эксплуатации.

Чтобы посчитать износ автотранспортного средства методом уменьшаемого остатка нужно: остаточную цену (начало года или месяца) умножить на норму износа (формула указана в линейном методе) умножить на коэффициент форсирования (данный показатель устанавливает предприятие самостоятельно) и помножить на сто процентов.

Способ отчисления цены, по сумме чисел лет срока полезного применения

Расчет амортизации машины по количеству числу лет полезного использования, так как и предыдущая методика является ускоренной. Самая большая денежная сумма, которая списывается каждый месяц, будет в первый год использования автомобиля, после чего данные средства будут уменьшаться с каждым следующим годом.

Основой такого расчета служит начальная цена транспортного средства, по которой оно принималось к учету. Данный расчет является произведением начальной стоимости автомобиля и нормы амортизации.

Основой такого расчета служит начальная цена транспортного средства, по которой оно принималось к учету. Данный расчет является произведением начальной стоимости автомобиля и нормы амортизации.

Здесь норма износа будет считаться отдельно по каждому году, и зависеть от времени полезной эксплуатации транспортного средства. Способ списания цены соответственно объему продукции или услуг.

Этот расчет отличается от трех предыдущих, что может применяться преимущественно только для автомобильного транспорта. Данная норма амортизации установлена в процентном соотношении начальной стоимости автотранспорта на каждые тысячу километров пробега.

Примеры расчета амортизации автотранспортного средства

Износ машины или другого вида транспортного средства можно посчитать в интернете. В настоящее время существует немало сайтов для проведения таких расчетов. Нужно просто заполнить требуемые поля и портал выдаст нужную информацию.

Но надо учитывать, что онлайн расчеты являются приблизительными, и не всегда учитывают все необходимые параметры.

Для более точного расчета амортизации нужно самостоятельно фиксировать все затраченные денежные средства на машину. К таким затратам обычно относится:

- покупка запчастей и их замена;

- ремонт;

- траты на топливо;

- замена шин;

- технический осмотр.

Пример №1

Предприятие осуществило покупку нового автомобиля и начало его использовать 21 марта 2006 года. Начальная цена автотранспортного средства составила триста тысяч рублей. Время полезного использования составляет пять лет.

Таким образом, сумма чисел лет нужного потребления машины равняется: 1+2+3+4+5=15

В бухгалтерском учете износ движимого имущества начислялся в следующих денежных эквивалентах.

В 2007г (1-ый год использования):

- годовая сумма составит: 5/15*300000 р.=100000р;

- месячная соответственно будет: 100000/12=8333р.

В 2008г (2-ой год использования):

- годовая: 4/15*300000р.=80000р;

- месячная: 80000/12=6667р.

В 2009г (3-ий год использования):

- годовая: 3/15*300000р=60000р;

- месячная: 60000/12-5000р.

В 2010г (4-ый год использования):

- годовая: 2/15*300000р=40000р;

- месячная: 40000/12=3333р.

В 2011г (5-ый год использования):

- годовая: 1/15*300000р=20000р;

- месячная:20000/12=1667р.

Однако в налоговых учетах денежная сумма амортизационных затрат является одинаковой для каждого месяца, и равняется: 300000р/60=5000р.

Так как месячные суммы износа разнятся, появляются вычитаемые временные отличия для первых двух лет обслуживания машины. И в 2007 году такое отличие составит: 8333р-5000р=3333р.

Пример №2

Стоимость отечественно автомобиля приобретенного в 2013 году – 200 тысяч рублей; пробег с 2013г по 2016г — 90 тысяч километров; расчетный износ – 18,6%. Чтобы рассчитать естественную амортизацию нужно начальную стоимость машины умножить на расчетный износ: 200000р*18,6%=37200р.

Стоимость отечественно автомобиля приобретенного в 2013 году – 200 тысяч рублей; пробег с 2013г по 2016г — 90 тысяч километров; расчетный износ – 18,6%. Чтобы рассчитать естественную амортизацию нужно начальную стоимость машины умножить на расчетный износ: 200000р*18,6%=37200р.

Остаточная стоимость данного транспорта будет равняться вычитанию естественного износа от начальной стоимости автомобиля: 200000р-37200р=162800р.Имея данные расчеты можно посчитать затраты на один километр пробега, для этого необходимо естественный износ разделить на первоначальную цену машины: 37200р/200000р=0,18р/км.

Особенности линейного способа начисления амортизации

Главная особенность настоящего расчета состоит в его простоте. Что заключается в равномерном уменьшении стоимости транспортного средства одинаковыми суммами. Для большинства предприятий такой способ является наиболее комфортным.

К положительным аспектам такого начисления можно отнести:

- одинаковые отчисления по износу на всем протяжении использования;

- одинаково распределяется увеличение накопленной амортизации;

- равномерность распределения остаточной цены недвижимого имущества.

Минус данного метода заключается в том, что он не подходит для организаций, которые стремятся выплатить большую часть износа в начальном периоде использования. Также этот способ не может обеспечить моментальный ремонт используемого средства, который подвергся моральному износу.

Нюансы начисления износа на авто

Чтобы рассчитать износ автомобиля более точно, мало знать основные характеристики машины. Обычно организации для наиболее точного подсчета используют специальные справочники. В которых указывается марка автомобильного средства, а также его балансовая стоимость по году его выпуска.

Если взять из определенной таблицы показатель и разделить на число месяцев, на протяжении которых машина была в использовании, то получиться цена износа данного автотранспорта эксплуатируемого в течение одного месяца.

В данный расчет не входят сведения о стоимости горюче-смазочных материалов, погодные условия, а также финансы, затрачиваемые на мелкий косметический ремонт.

Таким образом, выбор методики напрямую зависит от организации или физического лица. Главное при различных способах расчета помнить о важности всех показателей, которые отвечают за работоспособность автотранспортного средства.

Вконтакте