Наймодатель обязан осуществлять надлежащую эксплуатацию жилого дома, в котором находится сданное внаем жилое помещение, предоставлять или обеспечивать предоставление нанимателю за плату необходимых коммунальных услуг, обеспечивать проведение ремонта общего имущества многоквартирного дома и устройств для оказания коммунальных услуг, находящихся в жилом помещении. Наниматель и постоянно проживающие вместе с ним граждане (статья 677). 1. Нанимателем по договору найма жилого помещения может быть только гражданин. 2. В договоре должны быть указаны граждане, постоянно проживающие в жилом помещении вместе с нанимателем. При отсутствии в договоре таких указаний вселение этих граждан производится в соответствии с правилами статьи 679 настоящего Кодекса. Граждане, постоянно проживающие совместно с нанимателем, имеют равные с ним права по пользованию жилым помещением.

Акт выполненных работ по аренде помещения: образец скачать

Внимание

Приложение № 1 к Договору найма квартиры от « » 20 г. ПЕРЕДАТОЧНЫЙ АКТ г. « » 20 г. , (ФИО собственника квартиры) именуемый в дальнейшем «Наймодатель», с одной стороны, и, (ФИО гражданина-нанимателя) именуемый в дальнейшем «Наниматель», с другой стороны, заключили настоящий Акт о нижеследующем: 1.

В соответствии с Договором найма квартиры от « » 20 г., Наймодатель передал, а Наниматель принял жилое помещение в виде квартиры, расположенной по адресу: , далее «Объект». 2. Объект предоставлен с телефонным номером: № телефона 3.

Описание недостатков Объекта: 4. Объект передан со следующим имуществом: (перечисление с подробным описанием предметов интерьера, мебели, бытовой техники) 5. Показание электросчетчика на день подписания настоящего Передаточного Акта составляет: 6.

Претензий у Нанимателя к Наймодателю по передаваемому «Объекту» не имеется.

Акт выполненных работ по договору аренды образец бланк

Инфо

Последствия связанные с несоблюдением договора какой-либо из сторон. 6. Иные пункты. Можно указать состояние жилища, опись мебели и\или бытовой техники, что находится и в каком состоянии.

Для техники требуется указание марки, заводских номеров (если есть), состояние и работоспособность на момент вселения жильца. 7. Прочие условия. Помимо перечисленного, если у собственника имеются определённые условия, касающиеся проживания, к примеру, содержание в квартире животных, возможность проживания гостей арендатора, специальные условия, касающиеся режима пользования какими-либо предметами (например, не слушать громко музыку, не курить) — это так же стоит отметить в тексте соглашения.

Любые, кажущиеся важными для сторон условия, касающиеся самого жилья или аренды его, уместно будет указывать письменно. Сроки и количество раз в месяц для посещения собственником жилища для проверки состояния и пр.

Передаточный акт к договору найма (аренды) жилого помещения

Важно

Если случилось так, что все же пришлось пользоваться услугами наемного работника на выполнение ремонтных работ в вашем жилище: это могут быть ваши знакомые, могут быть работники по рекомендации или работники найденные вами по объявлению, так или иначе, необходимо перестраховаться и заключить с исполнителями договор на оказание услуг между физическими лицами. Договор вас обезопасит в случае порчи ваших материалов или брака при выполнении работ.

Также договором регулируются сроки вполнения, что не менее важно. Проще ситуация с юр.лицами и ИП, они сами предложат вам договорные отношения, но ценник на выполнение работ ими, гораздо выше чем предлагают частные мастера и умельцы, работающие на себя.

При приемке работ используйте акт выполненых работ, где вы можете указать недочеты и сроки их исправления.

Договор найма квартиры. (типовой договор найма квартиры.)

Наймодатель, с одной стороны и паспорт выдан: г., зарегистрированный (ая) по адресу, именуемый(ая) в дальнейшем Наниматель, с другой стороны, в дальнейшем именуемые Стороны, заключили настоящий договор о нижеследующем: 1. ПРЕДМЕТ ДОГОВОРА 1.1. Наймодатель передает Нанимателю за плату во временное пользование (в наем) для проживания квартиру, расположенную по адресу: г.

Собственниками квартиры являются на основании 2.ПРАВА И ОБЯЗАННОСТИ СТОРОН 2.1. Наймодатель обязан: 2.2. Передать Нанимателю Квартиру в пригодном для проживания состоянии (ст.676 ГКРФ), а также ключи от Квартиры, в срок и на условиях, установленных настоящим договором и законодательством РФ.

Правила заключения договора аренды (найма) квартиры между физическими лицами

В случаях, когда две, либо одна из сторон по договору является юридическим лицом, оформляется договор аренды квартиры. Основные пункты договора: предмет договора, цена за найм квартиры, сроки найма квартиры, права и обязанности сторон, а также передача квартиры и имущества.

Немало важным моментом является расписка наймодателя в получении денежных средств. Помните, грамотно составленный договор найма квартиры, поможет в дальнейшем избежать многих неприятностей! Квартиры в наем, большой выбор на — www.vipapartments.info Вы можете обратиться к нашим специалистам за подробными консультациями в рабочее время с 10:00 до 18:00 по многоканальной линии 495 989 21 28 © VIP Апартаменты Москвы Поможем оперативно сдать или снять элитную квартиру в Москве! ДОГОВОР НАЙМА г.

Москва « » 2018 г.

Договор аренды квартиры между физическими лицами

Настоящий договор может быть досрочно расторгнут Нанимателем без выплаты штрафных санкций Наймодателю, в случае 8.2.1. Нарушения Наймодателем условий настоящего договора 8.2.2.

Систематического нарушения Наймодателем п. 2.4. настоящего договора 8.2.3.Если Квартира в силу обстоятельств, за которые Наймодатель не отвечает, окажется в состоянии, непригодном для проживания. 8.3. По истечении срока найма Наниматель имеет преимущественное право на заключение договора найма Квартиры на новый срок. 9. ПРОЧИЕ УСЛОВИЯ 9.1.Настоящий договор составлен на четырех листах в двух подлинных экземплярах, по одному для каждой из Сторон, имеющих равную юридическую силу. 9.2.Неотъемлемой частью настоящего договора с момента его подписания Сторонами является Акт передачи Квартиры и Имущества, составленный в двух экземплярах, по одному для каждой из сторон. 9.3.

Если наймодатель отказался от продления договора в связи с решением не сдавать помещение внаем, но в течение года со дня истечения срока договора с нанимателем заключил договор найма жилого помещения с другим лицом, наниматель вправе требовать признания такого договора недействительным и (или) возмещения убытков, причиненных отказом возобновить с ним договор. Понятие социального найма освещается в статье 672 ГК РФ: Договор найма жилого помещения в жилищном фонде социального использования. Поднаем жилого помещения освещается в статье 685. Замена нанимателя в договоре найма жилого помещения освещается в статья 686. Расторжение договора найма жилого помещения освещается в статье 687. Последствия расторжения договора найма жилого помещения освещаются в статье 688.

Акт выполненных работ договора найма жилья между физ лицами

Нанимателю не позднее пяти банковских дней с момента окончания найма Квартиры, за вычетом задолженностей Нанимателя по платежам, предусмотренным настоящим договором, и возмещению имущественного вреда (ущерба), причиненного Квартире и Имуществу, что подтверждается Актом передачи Квартиры и Имущества, а также Актом окончания найма Квартиры. 4.3. Оплата платежей, предусмотренных п.3.6. настоящего договора, подтверждается Нанимателем документально. 5. ОТВЕТСТВЕННОСТЬ СТОРОН 5.1.Наймодатель гарантирует на момент подписания настоящего договора выполнение следующих условий: Квартира не сдана в наем, свободна от претензий третьих лиц, соблюдены все предусмотренные законодательством РФ условия для передачи Квартиры в наем.

Наймодатель и Наниматель вправе досрочно расторгнуть договор найма жилого помещения при условии обязательного письменного предварительного уведомления второй стороны за календарных дней. 5.3. В случае досрочного расторжения Наймодателем настоящего договора, (без обязательного письменного уведомления второй стороны за календарных дней), без нарушений Нанимателем его условий и своих обязательств, Наймодатель выплачивает Нанимателю в течение трех банковских дней с момента расторжения договора штраф в размере 100% от месячной платы по настоящему договору в соответствии с п.

3.1.Возвращает плату по настоящему договору за оплаченный, но не прожитый период, а также сумму, указанную в п.4.1. настоящего договора, в соответствии с п. 4.2. настоящего договора. 5.4.

Также совместно с договором найма стороны могут подписывать акт сдачи в аренду (найма), в котором детально приписывается сведения об объекте недвижимости, жилом помещении со всеми характеристиками и перечнем оборудования, мебели и пр. Также есть ряд особенностей при найме комнаты: указание на конкретную комнату в жилом помещении и требование изолированности комнаты (подробнее лучше проконсультироваться с юристом).

Скачать также: Акт приема-передачи (автомобиля, квартиры, товара) Некоторые выдержки из Главы 35 ГК РФ Обязанности наймодателя жилого помещения освещаются в статье 676. 1. Наймодатель обязан передать нанимателю свободное жилое помещение в состоянии, пригодном для проживания. 2.

Ограничение (обременение) права собственности на жилое помещение, возникающее на основании договора найма такого жилого помещения, заключенного на срок не менее года, подлежит государственной регистрации в порядке, установленном законом о регистрации прав на недвижимое имущество и сделок с ним. Скачать образец (бланк), различные варианты договоров найма между физическими лицами (с физическим лицом) в word (в ворде, doc):Договор найма жилого помещенияДоговор найма жилого помещения вар 3Договор найма жилого помещения вар 2Договор найма квартирыДоговор найма квартиры вар 2Договор найма комнаты Бланки являются примерными и могут корректироваться в зависимости от конкретной ситуации и потребностей. Можете выбрать наиболее подходящий вам бланк.

На протяжении длительного времени возникал вопрос о необходимости составлять ежемесячные акты к договору аренды. Юристы настаивали на отсутствии необходимости составлять документ, который не предусмотрен ГК РФ и самим договором.

И.М. Кирюшина,

А.В. Тюрина

Вопрос являлся насущным для бухгалтеров, которые настаивали на подготовке такого документа, признаваемого в качестве первичного документа, на основании которого арендные платежи можно было учесть в качестве расходов и соответственно уменьшить базу по налогу на прибыль.

Финансовое ведомство чуть ли не дважды в год меняло свое мнение по этому вопросу, выпуская разъяснения, противоположные по смыслу, чем вводило бухгалтеров в окончательное заблуждение.

Для того чтобы разобраться в вопросе о необходимости составления документа, настойчиво требуемого работниками финансов, обратимся к нормам Налогового кодекса РФ, содержащим условия отнесения затрат по аренде к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль.

В соответствии с подп. 10 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество. Указаний об обязательном составлении ежемесячных актов к договору аренды там не содержится.

Вместе с тем право налогоплательщика уменьшить налогооблагаемую прибыль на сумму затрат ставится в зависимость от обоснованности, документального подтверждения таких расходов и при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Согласно ст. 313 НК РФ подтверждением данных налогового учета являются первичные учетные документы (включая справку бухгалтера), аналитические регистры налогового учета и расчет налоговой базы.

Требования к первичным учетным документам содержатся в ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ«О бухгалтерском учете» (далее – Закон о бухгалтерском учете). В соответствии с пунктами 1 и 2 упомянутой статьи все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты : наименование документа; дату составления документа; наименование организации, от имени которой составлен документ; содержание хозяйственной операции; измерители хозяйственной операции в натуральном и денежном выражении; наименования должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления; личные подписи указанных лиц.

Унифицированная форма такого первичного документа, как акт к договору аренды, не разработана, поэтому он может быть составлен в произвольной форме с указанием обязательных реквизитов, упомянутых в ст. 9 Закона «О бухгалтерском учете».

В соответствии со ст. 252 НК РФ расходы, направленные на получение дохода, можно подтвердить с помощью любых документов, косвенно подтверждающих расход: договор аренды, акт приема-передачи помещения, счета, документы об оплате и счет-фактура. Именно счет-фактура согласно п. 3 ст. 168 НК РФ непосредственно связан с датой оказания услуг и прямо свидетельствует о факте их оказания (см. письмо Минфина России от 08.02.2005 № 03-04-11/21).

Таким образом, налоговое и бухгалтерское законодательство требует обосновывать расходы только такими документами, которые предусмотрены и оформлены в соответствии с законодательством РФ.

Обратимся к ГК РФ. Арендная плата должна уплачиваться арендатором своевременно в порядке, на условиях и в сроки, определяемые договором аренды (ст. 614 ГК РФ). В случае когда договором они не определены, считается, что установлены порядок, условия и сроки, обычно применяемые при аренде аналогичного имущества при сравнимых обстоятельствах.

Гражданский кодекс РФ не содержит указаний на обязательное составление ежемесячных актов к договору аренды помещения.

Вместе с тем согласно общим нормам о договорах части первой ГК РФ такой документ может стать обязательным, если стороны в договоре укажут на ежемесячную подготовку актов оказания услуг аренды (п. 1 ст. 432 ГК РФ).

Таким образом, гражданское законодательство предоставляет сторонам договора аренды право отнести к существенным условиям договора обязательное составление периодических актов, подтверждающих исполнение договора аренды.

Предоставление имущества в аренду для целей налогообложения согласно п. 5 ст. 38 НК РФ отнесено к той категории услуг, под которой понимается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Как было отмечено в письме УФНС России по г. Москве от 26.03.2007 № 20-12/027737, если договаривающимися сторонами заключен договор аренды и подписан акт приема-передачи имущества, являющегося предметом аренды, то услуга реализуется (потребляется) сторонами договора.

Следовательно, при исчислении налоговой базы по налогу на прибыль организация-арендодатель учитывает сумму доходов от реализации такой услуги, а организация-арендатор – расходы, связанные с потреблением данной услуги.

При этом доходы и расходы учитываются независимо от подписания акта приема-передачи услуги, если иное не вытекает из условий сделки. Условиями сделки может быть предусмотрено обязательное составление ежемесячных актов. Тогда расходы по аренде должны учитываться на основании актов, упомянутых в договоре.

Позиция финансового ведомства

Письма Минфина России от 09.11.2006 № 03-03-04/1/742, ФНС России от 05.09.2005 № 02-1-07/81, УФНС России по г. Москве от 26.03.2007 № 20-12/027737

Минфин России и ФНС России придерживаются изложенной выше точки зрения.

Таким образом, размер арендных платежей и порядок их перечисления устанавливаются договором аренды, заключенным согласно правилам, установленным гражданским законодательством.

С учетом изложенного составление ежемесячного акта оказания услуг аренды является обязательным в случае наличия соответствующего указания в договоре аренды. В данном случае документальным подтверждением оказания услуг за соответствующий период будут являться: акт приема-передачи услуг аренды, счет, счет-фактура.

Если же договором аренды оформление ежемесячного акта приема-передачи услуги не предусмотрено, то договор аренды и акт приема-передачи имущества – предмета договора аренды являются наряду со счетами и платежными документами об уплате арендных платежей достаточным документальным подтверждением понесенных организацией-арендатором расходов в виде арендных платежей.

Акценты этой статьи:

- самый важный документ при аренде имущества – акт приемки-передачи. Это подтверждает и суд, решение которого приведено в статье;

- все обязательные реквизиты должны присутствовать в актах. Обратите внимание на даты составления и подписания, а также на наличие информации о размере арендной платы в актах выполненных работ (оказанных услуг).

Документы при аренде помещения и цель их составления

Законодательство требует, чтобы все хозяйственные операции были подтверждены первичными документами. И операции при аренде имущества – не исключение. Обязанность составлять первичные документы при аренде установлена законом, об этом говорится и в разъяснениях различных госорганов.

Основным документом, подтверждающим факт передачи имущества в аренду и начало срока аренды, является акт приемки-передачи имущества в аренду (ст. 795 Гражданского кодекса). Этот акт еще и подтверждает согласие арендатора взять имущество в аренду в состоянии, удовлетворительном на момент передачи. При возврате имущества составляется акт приемки-передачи имущества из аренды, его оформление будет свидетельствовать об окончании срока аренды.

Факт пользования объектом аренды также подтверждается первичным документом. Как правило, оформляется акт выполненных работ (оказанных услуг) , который подписывается арендодателем и арендатором. При этом, если условиями договора об аренде установлен отдельный первичный документ, который является подтверждением для расчетов по предоставлению услуг (аренды имущества), то составляется первичный документ, определенный таким договором (см. письмо Минфина от 30.05.16 г. № 31-11410-09-10/15182 на с. 15 этого номера, далее – Письмо № 15182; письмо ГФС от 19.01.16 г. № 919/6/99-99-19-03-02-15, далее – Письмо № 919). В таком первичном документе указывается размер арендной платы. Кроме акта нужны платежные документы , которые подтвердят, что услуги аренды поставлены и оплачены (на это указывает ГФС в Письме № 919).

При аренде недвижимого имущества (зданий, помещений) договором может быть предусмотрено, что арендатор возмещает арендодателю стоимость коммунальных услуг . Для подтверждения их стоимости арендодатель может предоставить арендатору копии документов, оформленных поставщиками – коммунальными предприятиями, и привести перечень таких услуг в акте выполненных работ (оказанных услуг) по аренде или же дополнительно оформить акт приемки-передачи услуг, стоимость которых возмещается.

Цель составления всех этих документов одна – подтвердить арендные взаимоотношения между сторонами (в частности, понесенные при этом расходы).

Что будет, если документы не оформлены

Например, при заключении договора аренды здания стороны указали, что здание передается в аренду в течение трех дней после подписания договора – на основании акта приемкипередачи, подписанного обеими сторонами. Однако акт по каким-то причинам так и не был подписан, то есть нужный документ не оформлен.

Может ли арендатор пользоваться этим зданием? А если он пользуется, может ли он не платить арендную плату?

На этот счет есть интересная судебная практика. В частности, в постановлении от 29.10.13 г. по делу № 5017/2266/2012 (речь шла о договоре субаренды) ВХСУ указал: анализ законодательства свидетельствует о том, что только подписание сторонами акта приемки-передачи является подтверждением того, что субарендатор принял здание в фактическое пользование в удовлетворительном состоянии. В итоге суд установил, что у субарендатора отсутствуют основания уплачивать плату за субаренду, так как в связи с отсутствием акта приемки-передачи у него не возникли законные основания для ее уплаты.

Как видите, неоформленный (не подписанный обеими сторонами) акт приемки-передачи имущества в аренду или его отсутствие могут сыграть злую шутку с арендодателем.

Отсутствие же документов, подтверждающих факт аренды, может быть расценено как нарушение ст. 9 Закона от 16.07.99 г. № 996-XIV и п. 1.2 Положения, утвержденного приказом Минфина от 24.05.95 г. № 88 (далее – Положение № 88). В них сказано о необходимости составления первичных документов как основания для ведения бухучета. А если нет первичных документов, то орган ГФС не признает и расходы, которые участвовали в расчете налогооблагаемой прибыли.

Самые главные реквизиты документов

Перечень обязательных реквизитов, которые должен содержать любой первичный документ, приведен в п. 2.4 Положения № 88. Ниже мы расскажем, отсутствие каких именно реквизитов или их неправильное заполнение является самым штрафоопасным.

1. Дата составления. Минфин в Письме № 15182 указал, что датой составления акта приемки-передачи имущества является дата подписания акта. Рекомендуем учитывать этот момент, так как дата составления подтверждает фактическую передачу имущества в аренду, с которой начинается срок аренды. Дата составления акта выполненных работ (оказанных услуг) обычно приходится на последний день отчетного периода (месяца, квартала и т. д.), в котором объект находился в аренде. Например, такой акт за август может быть датирован 31 августа (но не сентябрем, даже если в договоре указано, что акт представляется в течение установленного количества дней после окончания отчетного периода).

2. Размер арендной платы за определенный период. По мнению Минфина, эту информацию обязательно должен содержать документ, подтверждающий факт аренды объекта в течение определенного периода (акт выполненных работ/оказанных услуг).

Как исправить ошибку

К примеру, арендодатель ошибся и указал в акте выполненных работ (оказанных услуг) неправильную площадь сдаваемого в аренду помещения. В договоре аренды и в акте приемки-передачи – одна площадь, а в акте выполненных работ (оказанных услуг) – другая, хотя помещение одно и то же. Надо исправить неточность? Надо.

Для этого необходимо воспользоваться нормами п. 4.2 и 4.4 Положения № 88, исправив ошибку в акте путем зачеркивания и проставления правильной записи и даты исправления, а также заверив исправление подписью лиц, подписавших акт. Таков общий порядок исправления ошибок в первичных документах, установленный законодательно.

Однако на практике предприятия могут предпринять другие действия. Так, если отчетный период не закончен, арендодатель может оформить новый акт с правильными данными и направить его арендатору для подписания и отражения в учете. Желательно это сделать с сопроводительным письмом, где указать причину замены акта.

А если ошибка была допущена в сумме арендной платы и повлекла за собой изменение не только акта, но и других документов, например налоговой накладной? Тогда арендодатель может оформить корректировочный акт, уточнив сумму арендной платы. А также необходимо выписать расчет корректировки к первоначально выписанной налоговой накладной и новую налоговую накладную с правильными данными. Конечно, и расчет корректировки, и новая налоговая накладная должны быть зарегистрированы в Едином реестре налоговых накладных.

А если ошибку обнаружили в следующем году, и эта ошибка повлияла на итог финрезультата и на сумму налога на прибыль? Такую ошибку в бухгалтерском учете предприятия должны исправить, руководствуясь П(С)БУ 6, а в налоговом учете – уточнив декларацию по налогу на прибыль.

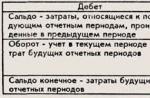

Заполнение документов

Приведем образцы заполнения акта приемки-передачи имущества и акта выполненных работ (оказанных услуг).

1 из 1

!

1 Датой составления акта является дата его подписания.

1 из 1

! На данный реквизит документа обращают особое внимание проверяющие.

1 Даты составления и подписания акта выполненных работ могут не совпадать: акт составляется арендодателем и направляется арендатору, арендатор подписывает его, указывая дату своей подписи. Отражать доходы и расходы арендатору и арендодателю следует в том периоде, к которому такой акт относится (в данном случае – в августе).

2 Согласно Письму № 15182 следует указать стоимость аренды за период.

Организация арендует помещение. Арендатор и арендодатель применяют УСН. Договором аренды не предусмотрено, что арендодатель обязан ежемесячно выписывать акты приема-передачи услуг. Помещение арендатором принято на основании акта приема-передачи.

Арендодатель с ноября 2015 года не дает никаких документов (ни актов выполненных работ, ни универсальных передаточных документов), мотивируя это тем, что с 01.11.2015 он перешел на УСН.

Правомерны ли действия арендодателя?

Рассмотрев вопрос, мы пришли к следующему выводу:

Арендодатель вправе ежемесячно не выписывать акт приема-передачи услуг, если такая обязанность не предусмотрена договором аренды.

В целях документального подтверждения расходов в виде арендных платежей организации, применяющей УСН, достаточно иметь действующий договор аренды, акт приемки-передачи арендованного помещения, а также документы, подтверждающие оплату арендных платежей.

Обоснование вывода:

Согласно ГК РФ по договору аренды арендодатель обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

ГК РФ установлено, что арендатор обязан своевременно вносить плату за пользование имуществом (арендную плату). При этом порядок, условия и сроки внесения арендной платы определяются договором аренды.

Отметим, что ГК РФ, регулирующая правоотношения по договору аренды, не требует от арендатора и арендодателя ежемесячного подтверждения исполнения сторонами своих обязательств по договору аренды путем составления актов.

Согласно НК РФ налогоплательщики, применяющие УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, при определении налоговой базы уменьшают полученные доходы на арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество.

По общему правилу расходами налогоплательщика признаются затраты после их фактической оплаты ( НК РФ).

В целях НК РФ оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика - приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

Общим условием признания расходов, указанных в НК РФ, в том числе и расходов на арендные платежи, является их соответствие критериям, указанным в НК РФ, то есть данные расходы должны быть обоснованы (экономически оправданы), документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода ( НК РФ).

Представители финансового ведомства подтверждают, что если расходы осуществлены в целях предпринимательской деятельности и направлены на получение дохода, а также обоснованы, документально подтверждены и оплачены, то налогоплательщик вправе учесть такие расходы при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН ( Минфина России от 03.04.2015 N 03-11-11/19003, от 24.11.2014 N ).

При этом документами, подтверждающими расходы на аренду для целей налогообложения, являются действующий договор аренды, прошедший в установленных случаях государственную регистрацию, а также документы, подтверждающие оплату арендных платежей, акт приемки-передачи арендованного имущества ( Минфина России от 13.12.2012 N 03-11-06/2/145).

На указанные выше документы (заключенный договор аренды (субаренды), документы, подтверждающие оплату арендных платежей, акт приемки-передачи арендованного имущества) указывают представители финансового и налогового ведомств и для учета расходов в целях налогообложения прибыли ( Минфина России от 16.11.2011 N 03-03-06/1/763, от 06.10.2008 N , УФНС России по г. Москве от 30.06.2008 N , ФНС России от 05.09.2005 N 02-1-07/81 и др.).

В Минфина России от 13.10.2011 N 03-03-06/4/118 отмечено, что ежемесячного заключения актов оказанных услуг по договору аренды (субаренды) для целей документального подтверждения расходов в виде арендных платежей для целей налогообложения не требуется.

Более подробно указанный вопрос был рассмотрен специалистами ФНС России в от 05.09.2005 N 02-1-07/81. В нем было указано, что согласно НК РФ услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Соответственно, если договаривающимися сторонами заключен договор аренды и подписан акт приема-передачи имущества, являющегося предметом аренды, то из этого следует, что услуга реализуется (потребляется) сторонами договора. Поэтому основания для включения в состав налоговой базы расходов в связи с потреблением услуги возникают у организаций вне зависимости от подписания акта приема-передачи услуги, тем более что требование об обязательном составлении актов приема-передачи услуг в виде аренды ни НК РФ, ни законодательством о бухгалтерском учете не предусмотрено.

При этом из разъяснений специалистов финансового ведомства следует, что акт приемки оказанных услуг по аренде обязателен только в том случае, если его оформление предусмотрено договором аренды ( Минфина России от 15.06.2015 N 03-07-11/34410, от 24.03.2014 N ).

В данной ситуации договором аренды не предусмотрена обязанность арендодателя ежемесячно оформлять акт приема-передачи услуг.

Следовательно, в рассматриваемом случае в целях документального подтверждения расходов в виде арендных платежей организации, применяющей УСН, достаточно иметь действующий договор аренды, акт приемки-передачи арендованного помещения, а также документы, подтверждающие оплату арендных платежей.

Также обратите внимание, что, по мнению Минфина России, если у правообладателя отсутствует регистрация права собственности на арендуемое недвижимое имущество, арендатор не вправе учитывать арендные платежи по указанному имуществу в составе расходов в целях налогообложения (смотрите письма от 01.12.2011 N 03-03-06/1/791, от 13.05.2011 N 03-03-06/1/292).

При этом суды в подобных случаях принимают решения в пользу налогоплательщиков и считают, что отсутствие у арендодателя права собственности на переданное имущество не является обстоятельством, исключающим правомерность учета арендатором арендных платежей при налогообложении ( ФАС Московского округа от 06.10.2011 N Ф05-10234/11, от 26.08.2011 N , ВАС РФ от 15.10.2007 N 12342/07).

Отметим, что указанные разъяснения и судебные решения касаются учета расходов в целях налогообложения прибыли. По нашему мнению, они могут применяться и в отношении расходов, принимаемых в целях налогообложения при применении УСН.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.